- Innovaciones

- Artículos sobre la aplicación de PCI

- Nuevas Oportunidades

ĺndices de divisas: revelamos las cartas de los bancos centrales

Los bancos centrales de los países desarrollados protegen cuidadosamente sus planes a corto plazo de la atención de la sociedad. No obstante, sus acciones pueden y deben tenerse en consideración por los inversores. En este artículo se ense¬ña cómo crear índices de divisas fundamentales en la base del modelo de PCI GeWorko. El estudio de la correlación entre los índices fundamentales permite abrir posiciones a largo plazo con el menor riesgo con los pares de divisas con más liquidación . Este artículo confirma la hipótesis de que la transición de la cooperación a la confrontación entre los bancos centrales puede ser inevitable en fases determinadas de la crisis global.

El índice de divisa como instrumento de análisis

Además de la estimación de los factores fundamentales que influyen en la política monetaria (desempleo, inflación y otros), existen exclusivamente métodos de análisis cuantitativos que no hay que dejar sin atención. En el futuro nosotros suponemos que la tendencia estable que se conserva durante meses o años, se provee por la política de los reguladores: incluso si los bancos centrales no recurren frecuentemente a las intervenciones monetarias o las intervenciones verbales, éstos siguen usando estos instrumentos para la estabilización de la divisa.

Para determinar el valor de la divisa referente al mercado mundial de Forex, se recomienda usar índices de divisas. Este enfoque tiene ventajas evidentes: éste muestra gráficamente las tendencias dentro de la zona económica determinada, por ejemplo, de la zona de euro. La influencia de los factores económicos de otras regiones es mínima en él. Conforme a los datos del Banco de pagos internacionales (BIS), en 2013 durante la realización de las tansacciones interbancarias las 7 divisas más populares son: USD, EUR, JPY, GBP, AUD, CHF, y CAD. Para la creación del indicador de euro EURi nosotros usamos portfolio de etalon, la estructura del cual cambia insignificativamente con la salida de los indicadores económicos en UE. Además, el portfolio de etalon BEUR posee la composición siguiente: BEUR=[USD+JPY+GBP+AUD+CHF+CAD]. Así, el indicador del valor del euro ante el portfolio, EUR/BEUR se basa en la suma de tasas-cruces.

Para reducir la emocionalidad del portfolio de etalon ante las noticias económicas de la eurozona, optimizamos la parte de la divisa en el portfolio de etalon. Para eso se puede usar los datos correspondientes del banco de BIS según la circulación de la divisa entre los bancos centrales (véase la lista abajo). Las partes del índice que se observan, se determinan en la base de la circulación residual. Este indicador presenta diferencia entre la circulación total de euro según todos los pares y la circulación de un par aislado. El peso de la divisa en la norma puede ser elegido proporcionalmente por la parte residual.

- EUR/USD: 6.7%;

- EUR/JPY: 28%;

- EUR/GBP: 28.9%;

- EUR/CHF: 29.5%;

- EUR/AUD: 30.4%;

- EUR/CAD: 30.5%.

El esquema descrito fue usado para la creación de los índices de EUR y USD en la base de los portfolios correspondientes:

BEUR =[USD(4.35%)+JPY(18.2%)+GBP(18.8%)+AUD(19.8%)+CHF(19.2%)+CAD(19.6%)];

BUSD =[EUR(12.7%)+JPY(14.5%)+GBP(17.5%)+AUD(18.1%)+CHF(19.1%)+CAD(18.0%)].

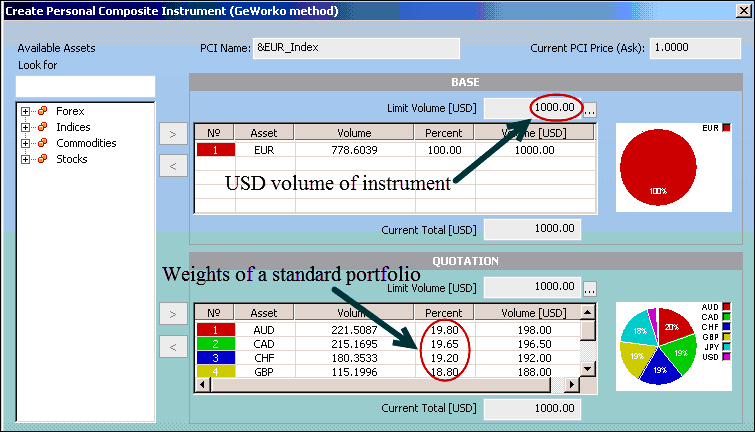

Para la formación del gráfico fue usada la plataforma de trading NetTradeX que permite crear instrumento compuesto personal (PCI) en la base de los activos estándares con la ayuda de la interfaz especial (la imagen está abajo). El portfolio de etalon se forma por la vía de la agregación de las divisas en la parte cotizada. El capital se distribuye por la indicación de la partes porcentuales. Indiquemos con símbolos EURi and vsUSDi el índice de euro y el índice opuesto de dólar respectivamente. Usted puede observar las cotizaciones online y los índices de divisas en las secciones correspondientes EURi y vsUSDi en nuestra página web. En la imagen de abajo está presentado el proceso de la creación del indicador de EURi en la plataforma NetTradeX.

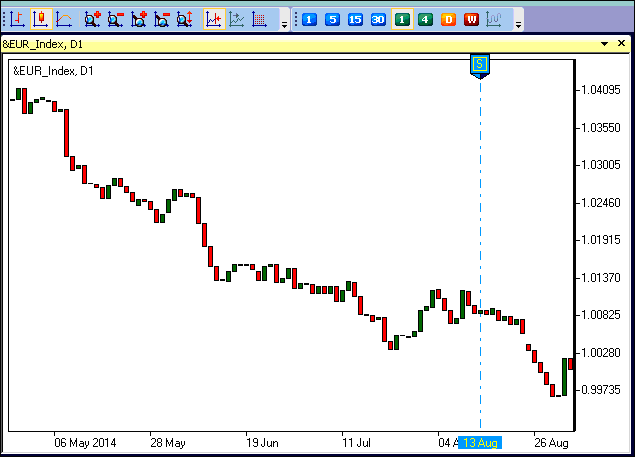

En la imagen de arriba el euro forma parte de la parte base del instrumento (tabla superior), y el portfolio de etalon — de la parte cotizada (tabla inferior). Después de la creación, el índice puede ser agregado en la biblioteca de la plataforma de trading. Los precios de la apertura y del cierre del índice se cuentan automáticamente en la base de la correlación de las tasas de las partes base y cotizada (imagen inferior).

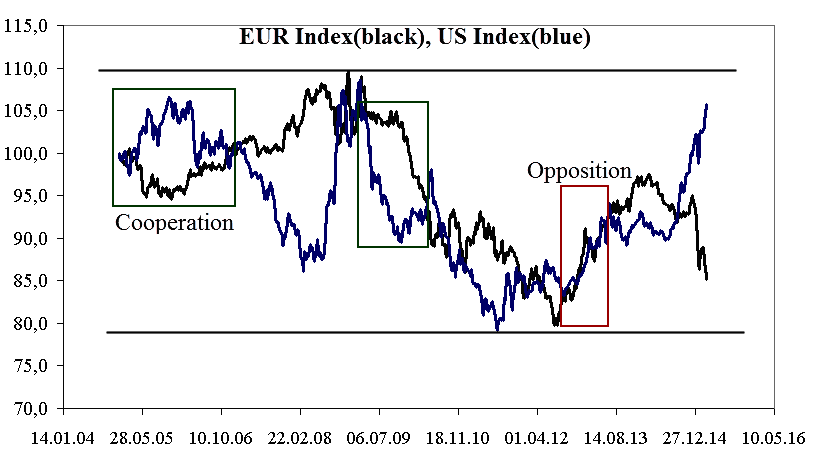

Post-crisis y guerra de divisas

Exportamos los gráficos a Excel y llevamos a una sola escala. Esto permitirá comparar los índices EURi y vsUSDi en el período de semana desde el enero hasta el marzo de 2005. Para el valor inicial está aceptado el nivel 100%. Los índices de divisas se mueven entre 80-110%: la volatilidad es +/-20%, es decir en 70% más bajo de la amplitud de la altura inicial. Estadísticamente esto significa que BCE y FED no mantienen política monetaria independiente en todo el horizonte del análisis. El coeficiente positivo de la correlación de 50% en el período histórico elegido presta atención en que los reguladores se encontraban en la confrontación (rectángulo rojo) y no cooperaban (rectángulo verde). El último rectángulo rojo muestra que en el intervalo final del gráfico (2012-2013) ambas divisas se han fortalecido al mismo tiempo. En el gráfico están presentados el índice de euro (línea negra) y el índice de dólar (línea azul), período de semana.

Datos normalizados de 2005-2013. Fuente: IFC Markets, plataforma NetTradeX:

En este estadio el balance comercial en UE se ha aumentado desde 112.3 hasta 51.8 mil millones de euro, y en EE.UU. desde 460.742 hasta 400.253 mil millones de dólares. El fortalecimiento notable de divisas se refiere al período de la estimulación post-crisis de la exportación, entonces los índices han caído hasta el nivel de 80%. La flexibilización cuantitativa es una estrategia popular, el objetivo de la cual es dirigir los flujos del capital a la industria y a la esfera de servicios y atraer a los compradores potenciales de los bonos estatales. La aparición del dinero “largo”, provocada por la emisión del programa de la flexibilización, hace creer en la recuperación económica de los países por parte de los inversores a largo plazo. Mientras el mercado empezó la absorción de los bonos, la deuda estatal empezó a crecer.

La reacción de BCE

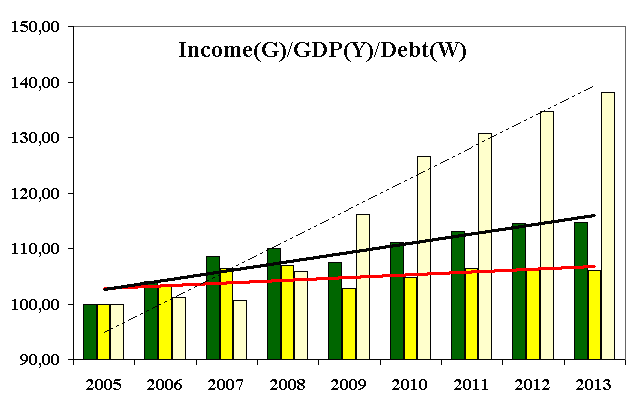

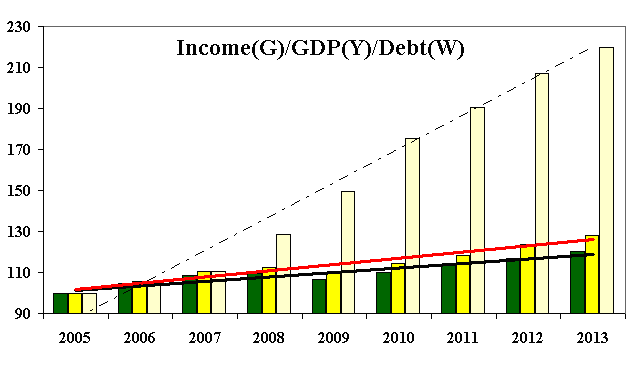

La imagen de abajo muestra el gráfico de beneficio por habitante, de PIB y de la deuda estatal de los países de la eurozona. En 2009 la deuda nacional (línea de puntos) empieza a crecer más rápidamente que PIB (línea roja) y que el beneficio (línea negra). Una vez emitido el programa QE, empezó el crecimiento del balance comercial. La inclinación fue comprensible: subir los beneficios de la población. Sin embargo, la brecha entre el crecimiento de PIB y los beneficios crecía paso a paso, así como la distancia entre el PIB y la deuda estatal que evidencian las líneas divergentes de la regresión. La deuda se aumentaba más rápidamente que el PIB en 1.64%, mientras el crecimiento de los beneficios de la población ha adelantado el crecimiento del PIB en 3.4%. Se puede concluir que la intervención monetaria en la eurozona ha permitido acumular capital que ha contribuido al crecimiento de los beneficios y no al crecimiento del PIB.

Los indicadores económicos principales en la eurozona.

El beneficio por habitante de la población (verde), PIB (amarillo) y deuda estatal (blanco):

Si la estructura de la eurozona permanece sin cambios y no hay medios complementarios para la estimulación del crecimiento, entonces tal modelo económico va a convertirse en una pirámide financiera. Al fin y al cabo, se requerirá refinanciación. La causa posible de la recuperación lenta de la economía es la renuncia a seguir la política de la economía y la efectivdad baja de los impuestos. Hay que mencionar que el período del crecimiento no lineal de la deuda se acompaña con la debilitación de la divisa, que ha empezado en 2008 (imagen de abajo). Al principio este mecanismo ha permitido acumular capital a largo plazo y estimular la exportación como nosotros hemos descrito arriba.

La reacción de FED

Vamos a analizar las acciones de Sistema de Reserva Federal en período concreto de la confrontación de divisas (rectángulo rojo). El esquema posee las mismas características cuantitativas: desde 2009 el índice del dólar que cae, se acompañaba con el crecimiento de la exportación. En fin, el flujo creciente de las inversiones hizo salir al PIB de la zona roja (-2% en 2008) a la zona verde (+5% en 2013).

Las evidencias de la pirámide financiera aquí están más notables: la deuda nacional crece 5.44 veces más rápidamente del producto interior bruto. Pero en este caso la activación de los inversores está justificada: el crecimiento del PIB contribuye al aumento de los beneficios de la población principalmente mediante su propio recurso económico, y a través de la redirección del dinero al soporte de las obligaciones sociales. Ambos reguladores usan programa de flexibilización para atraer recursos de inversión y para la provisión de la recuperación estable de la economía. En ambos casos tales medidas forman la estructura de la pirámide financiera. Sin embargo, si se trata de la eurozona, la pirámide tiene más oportunidades de colapso gracias a los factores fundamentales mencionados arriba. La guerra que ha empezado en 2008 trajo más beneficios a la economía americana, ya que se ha aumentado la conversión del crecimiento del PIB en beneficios.

Indicadores económicos principales de EE.UU.

Beneficio por habitante de la población (verde), PIB (amarillo) y deudas estatales (blanco):

¿Confrontación o Cooperación?

Actualmente, la política de BCE y FED de nuevo está en la fase de la cooperación. La transición de la cooperación a la confrontación era necesario en el período de la crisis económica mundial y ya no sirve en el caso cuando existe un motor de crecimiento como la economía de EE.UU. Siendo socio principal de trading de EE.UU., la UE no está ineteresada en la confrontación de divisas, ya que se puede recibir beneficios directos en el caso si la economía americana aumenta el crecimiento. Sin embargo, el recurso de la flexibilización económica en la eurozona ya está desarrollado parcialmente: los fondos recibidos de la venta de los eurobonos, sobre todo se gastan en la asistencia social y sólo después en el soporte del sector real. Según nosotros, el programa cardinal de la flexibilización cuantitativa será minimizado gradualmente y los recursos de la economía europea serán dirigidos a la reducción de la deuda. La congelación temporal de la tasa base en EE.UU. es un medio útil en la etapa supuesta de la cooperación de divisas. Si en el futuro se realiza este guión, entonces EUR/USD y los pares relacionados con ellos (GBP/USD, USD/CHF) mostrarán movimiento de la tendencia y no movimiento de la vuelta al mediano. Los traders posicionales deben tener en cuenta estas consideraciones a la hora de elaborar estrategias comerciales individuales. Usted puede observar una de las estrategias, escuchando nuestro webinario "Forex trading strategy: Cross Market Index. Network approach":

Artículos previos

- Tipo de cambio y la creación de nuevos instrumentos financieros sobre sus bases

- Profiting in bear and bull oil markets

- El Trading de Pares con Spread Inverso: 3 Pasos Para Entender

- Método de Trading de Portfolios-Ampliando el Rango de Instrumentos de Trading

- Método GeWorko-Un Nuevo Medio de Analizar los Mercados Financieros

- Método de Cotización del Portafolio - Nuevas Estrategias de Trading